في الأشهر العديدة الماضية ، أصبحت عمليات التصفية على رأس دائرة الأخبار في عالم العملات المشفرة. سوف نشرح في هذا المقال ماهي عمليات التصفية في سياق العملات المشفرة ، بما في ذلك كيفية حدوثها وما يمكنك القيام به لتجنبها.

ما هي تصفية العملات المشفرة؟

التصفية هي الإغلاق القسري لمركز الهامش الأولي أو جزء منه من قبل المتداول أو مقرض الأصول. تحدث التصفية عندما يكون المتداول غير قادر على تلبية تخصيص مركز الرافعة المالية وليس لديه أموال كافية للحفاظ على تشغيل التجارة.

يشير مركز الرافعة المالية إلى استخدام أصولك الحالية كضمان للحصول على قرض أو اقتراض الأموال ثم استخدام رأس المال المرهون بالفعل والأموال المقترضة لشراء المنتجات المالية معًا لتحقيق ربح أكبر.

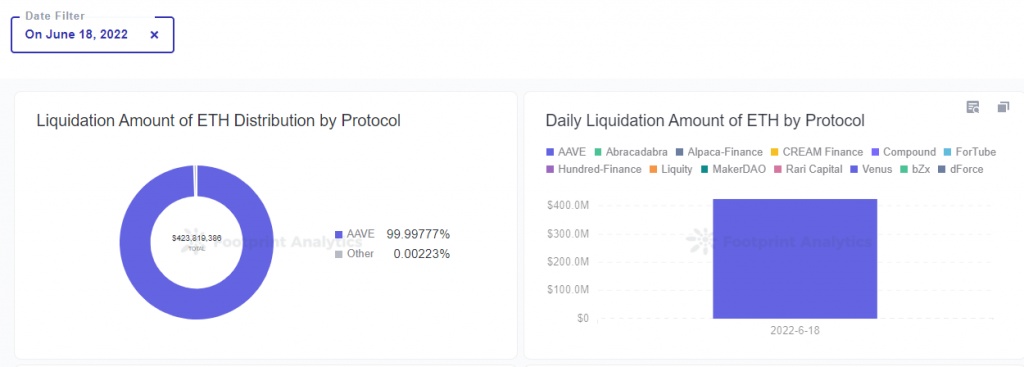

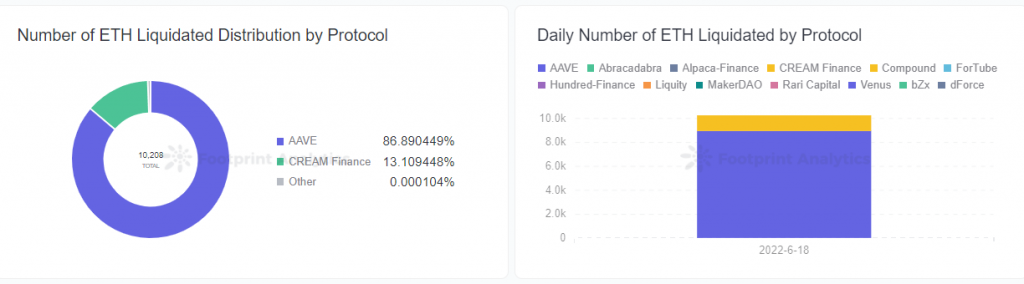

معظم بروتوكولات الإقراض ، مثل Aave و MakerDAO و Abracadabra ، لها وظيفة تصفية. وفقًا لبيانات Footprint Analytics ، في 18 يونيو ، عندما انخفض سعر ETH ، كان هناك 13 حدث تصفية في سوق DeFi. في نفس اليوم ، تمت تصفية 10208 ETH بموجب بروتوكولات الإقراض ، بقيمة تصفية 424 مليون دولار.

مع التصفية يأتي المصفون. يمكن للمؤسسات الكبيرة أو المستثمرين شراء الأصول المصفاة بسعر مخفض وبيعها في السوق لكسب الفرق.

لماذا تحدث عمليات تصفية العملات المشفرة؟

في DeFi ، يتم إقراض الحصة عندما يتعهد المستخدمون بأصولهم لبروتوكول الإقراض مقابل الأصل المستهدف ثم يستثمرون مرة أخرى للمرة الثانية لكسب المزيد من الدخل. إنه في الأساس مشتق. من أجل الحفاظ على استقرار النظام على المدى الطويل ، سيصمم بروتوكول الإقراض آلية تصفية لتقليل مخاطر البروتوكول.

دعونا نلقي نظرة على MakerDAO.

تدعم MakerDAO مجموعة متنوعة من العملات مثل ETH و USDC و TUSD كضمان لتنويع مخاطر أصول البروتوكول وتعديل العرض والطلب على DAI. أنشأت MakerDAO معدل حصة ، وهو زيادة في الضمانات ، بنسبة 150٪. هذا يحدد سبب التصفية.

هذا مثال:

عندما يكون سعر ETH هو 1500 دولار ، يربح المقترض 100 ETH لبروتوكول MakerDAO (بقيمة 150.000) ويمكنه إقراض ما يصل إلى 99999 DAI بمعدل حصة 150٪ الذي تحدده المنصة. في هذه المرحلة ، يبلغ سعر التصفية 1500 دولار.

إذا انخفض سعر ETH إلى أقل من 1500 دولار ، فسوف تصل ETH إلى معدل الحصة وستكون عرضة للتصفية من قبل النظام الأساسي. إذا تمت تصفيته ، فإنه يعادل شراء المقترض 100 ETH مقابل 99،999 دولارًا أمريكيًا.

ومع ذلك ، إذا لم يرغب المقترض في التصفية بسرعة ، فهناك عدة طرق لتقليل مخاطر التصفية.

- إقراض أقل من 99،999 دولار أمريكي

- إعادة إقراض DAI والرسوم قبل بدء التصفية

- استمر في المشاركة في المزيد من ETH قبل بدء التصفية ، مما يقلل من سعر الفائدة

بالإضافة إلى تحديد معدل تعهد بنسبة 150٪ ، تضع MakerDAO أيضًا قاعدة عقوبة 13٪ للتصفية. بمعنى آخر ، سيحصل المقترضون الذين تمت تصفيتهم على 87٪ فقط من أصولهم الإضافية. 3٪ من الغرامة تذهب للمصفي و 10٪ للمنصة. الغرض من هذه الآلية هو تشجيع المقترضين على مراقبة أصولهم الإضافية لتجنب التصفية والعقوبات.

كيف تؤثر عمليات التصفية على السوق؟

عندما يكون سوق التشفير مزدهرًا ، فإن المراكز رفيعة المستوى والثقيلة من قبل المؤسسات والمستخدمين على نطاق واسع هي “حبوب مطمئنة” لجميع المستثمرين. في الاتجاه الهبوطي الحالي ، أصبح المروجون السابقون للسوق الصاعد بمثابة البجعات السوداء ، حيث يمتلك كل منهم أصولًا مشتقة يمكن تصفيتها. الأمر الأكثر ترويعًا هو أنه في نظام شفاف متصل بالسلسلة ، يمكن رؤية أعداد أصول التشفير هذه في لمحة.

للمؤسسات

بمجرد أن يعاني من التصفية الكاملة ، يمكن أن يؤدي إلى سلسلة من ردود الفعل من البروتوكولات والمؤسسات ذات الصلة وغيرها ، بالإضافة إلى زيادة ضغط البيع. ويرجع ذلك إلى أن فجوة الخسارة بين مركز الإقراض والأصول المضمونة ستتحملها هذه البروتوكولات والمؤسسات ، مما سيضعها في دوامة الموت.

على سبيل المثال ، عندما خرجت stETH من مكانها ، تأثرت مؤسسة CeFi Celsius بشكل كبير ، مما أدى إلى تفاقم مشاكل السيولة وتسبب في تدفق هائل على المستخدمين. اضطرت المؤسسة إلى بيع stETH استجابة لطلب المستخدمين لاسترداد أصولهم ، وفي النهاية لم تكن قادرة على تحمل الضغط لتعليق عمليات السحب والتحويلات من الحساب. في المقابل ، تحتفظ شركة Three Arrows Capital بمركز إقراض كبير بدرجة مئوية ، وستؤثر صعوبة Celsius في حماية نفسها بالتأكيد على مشكلة إجهاد أصول Three Arrows Capital حتى تنهار.

لبروتوكولات DeFi

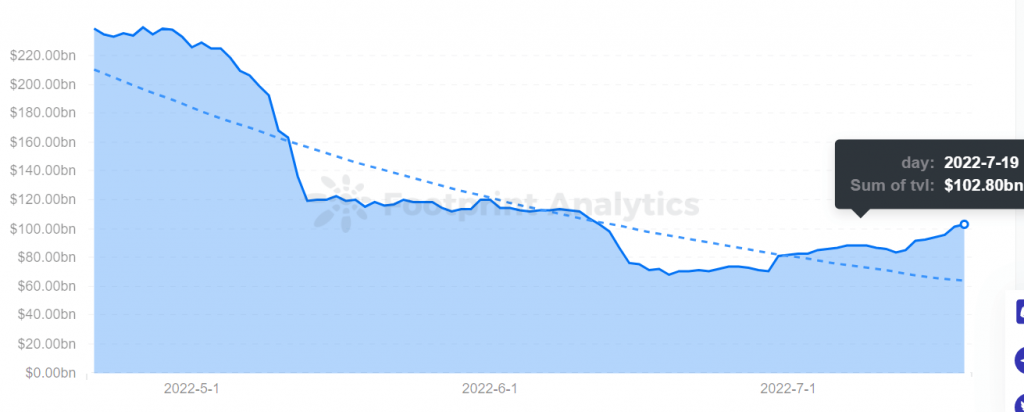

عندما ينخفض سعر العملة وتنخفض قيمة الأصول المكدسة من قبل المستخدمين في المنصة إلى ما دون خط التصفية (ستختلف آلية إعداد التصفية من منصة إلى أخرى) ، سيتم تصفية الأصول المقيدة. بالطبع ، سيبيع المستخدمون الأصول الخطرة بسرعة لتجنب التصفية في فترة الانكماش. يؤثر هذا أيضًا على TVL من DeFi ، والذي شهد هبوط TVL بنسبة 57٪ خلال الـ 90 يومًا الماضية.

إذا لم يستطع البروتوكول تحمل ضغط التشغيل ، فسيواجه أيضًا نفس المخاطر التي تواجهها المؤسسة.

للمستخدمين

عندما يتم تصفية أصول المستخدم ، بالإضافة إلى فقدان ممتلكاته ، فإنه يخضع أيضًا لرسوم أو غرامات تفرضها المنصة.

ملخص

كما هو الحال مع الأسواق المالية التقليدية ، فإن أسواق العملات المشفرة دورية بالتساوي. لا تدوم الأسواق الصاعدة إلى الأبد ، ولا الأسواق الهابطة. في كل مرحلة ، من المهم توخي الحذر ومراقبة أصولك عن كثب لتجنب التصفية ، والتي قد تؤدي إلى خسائر وموت.